さて私のeTaxによる確定申告もかなり進んできました。今回はiDeCo(個人型確定拠出年金)の拠出額について、小規模企業共済等掛金控除という申告を行なっていきます。iDeCoは老後資金を準備するための制度で、拠出時、運用時、受取時、それぞれに税制優遇措置が適用される制度です。

iDeCoの仕組みと税制優遇措置を解説した後、実際にeTax上で小規模企業共済等掛金控除を申告していきます。

- iDeCoは年金制度の3階部分にあたる私的年金のひとつである

- iDeCoは拠出時、運用時、受取時、それぞれに税制優遇措置がある

- 掛金拠出時に所得控除があるので、年齢が高くても節税メリットがある

iDeCo(個人型確定拠出年金)とは

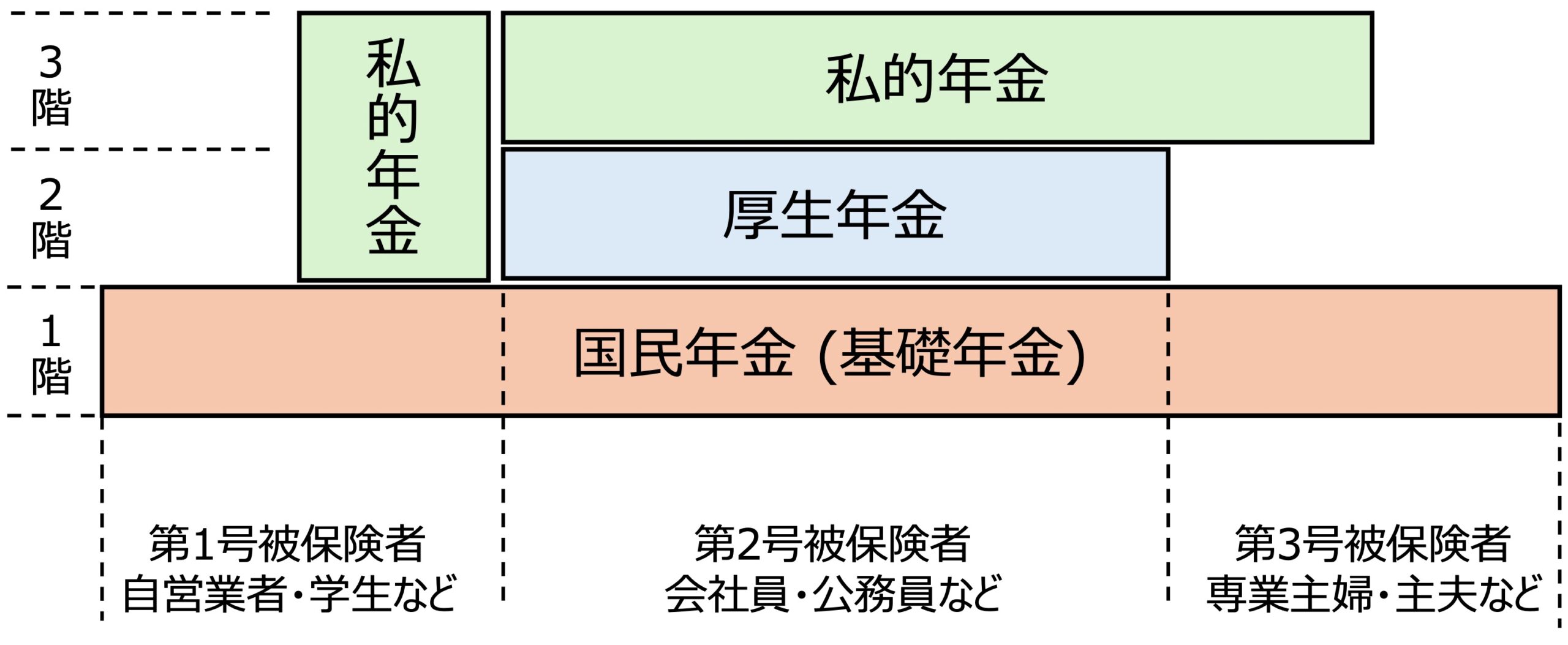

日本の年金制度は以下の図のように3階建てになっています。

- 現役世代はすべて国民年金の被保険者になる (1階)

- 会社員や公務員は厚生年金保険に加入し、上乗せ給付を受ける (2階)

- 希望するものはiDeCo等の私的年金に加入し、さらに上乗せ給付を受ける (3階)

厚生労働省「年金制度の仕組みと考え方」を元に簡略化して引用

iDeCoは、いわゆる確定拠出年金のひとつで、加入の申し込み、掛金の拠出・運用を自分で行い、掛け金とその運用益全体を元に給付を受けられる制度です。税制優遇があるので、2階部分で優遇のある制度に加入しているか否かなどによって、加入できるかどうかや拠出限度額が変わるようになっています。税制上の優遇については、「 iDeCoによる税制優遇措置」で詳しく説明します。

拠出限度額は以下のようになっています。

| 被保険者種別 | 拠出限度額 | ||

| 第1号被保険者 | 自営業者等 | 6.8万円/月 | 81.6万円/年 |

| 第2号被保険者 | 公務員 | 2.0万円/月 | 24.0万円/年 |

| 企業年金等に加入している会社員 | |||

| 企業年金等に加入していない会社員 | 2.3万円/月 | 27.6万円/年 | |

| 第3号被保険者 | 専業主婦・主夫等 | ||

iDeCoの特徴は以下のとおりです。ひとつずつ確認していきましょう。

- 原則60歳になるまで資産を引き出すことはできない

- 一定の条件を満たす20歳以上65歳未満の公的年金被保険者が加入できる

- 給付額は運用実績により変動する確定拠出年金制度である

- 通算加入期間に応じて受給開始年齢が決められている

最初のポイントは、iDeCoが老後資金用の資産形成制度であることを表しています。老後資金にはできるだけ手をつけないで確保してもらうためにこのような制限があるということですね。

2点目のポイントは、iDeCoが3階部分にあたることから1階の加入者を前提としていることを意味します。

3点目は確定拠出年金全般に言えることです。自分の取りうるリスクを考慮した上で運用していく必要があります。

4点目は目的が老後資産用の資産形成であり、ある程度の期間の運用を行うことを前提としているためです。60歳から年金資産を受け取るには、加入期間が10年以上必要です。10年未満の場合は、受給開始年齢が加入期間に応じて繰り下げられます。

| 60歳までの加入期間 | 受給開始年齢 |

| 10年以上 | 60歳 |

| 8年以上10年未満 | 61歳 |

| 6年以上8年未満 | 62歳 |

| 4年以上6年未満 | 63歳 |

| 2年以上4年未満 | 64歳 |

| 1ヶ月以上2年未満 | 65歳 |

60歳以上で初めてiDeCoに加入した場合は、加入から5年を経過した日から受給できることになっています。

iDeCoでは、運営管理機関(金融機関)が提示する3~35のリスクの異なる商品から運用商品を選びます。運用の基本は長期・分散・積立と言われますが、リスク許容度に応じた商品を自分で選び、必要あれば運用商品を変更しながら資産形成していくことになります。

iDeCoにおける税制優遇措置

iDeCoには、掛金拠出時、運用時、受取時それぞれに税制優遇措置があります。

- iDeCoの掛金は、全額小規模企業共済等掛金控除という所得控除の対象

- 運用益(譲渡益、配当等)は全額非課税

- 一時金で受け取る場合は退職所得控除の対象、年金で受け取る場合は公的年金等控除の対象

先ず掛金拠出時の優遇措置です。iDeCoの掛金は、全額小規模企業共済等掛金控除という所得控除の対象になります。あなたの所得税の税率が20%だった場合、iDeCoの年間拠出額が20万円なら4万円の節税になる計算です。とっても大きいですよね。実は私は会社の企業型確定拠出年金が月額拠出でないため、60歳で企業型の加入資格がなくなるまではiDeCoの加入資格がありませんでした。iDeCoの加入資格が60歳から65歳までに拡大されたのに伴ってiDeCoに加入したですが、この所得控除が大変魅力的だったからです。

「あなたの所得税の税率」に関しては、別の投稿で詳しく解説しているのでそちらも参照してみてください。

さて、ふたつ目の優遇措置は運用時です。eTaxへの所得の入力の投稿で解説しましたが、上場株式等の運用益には20.315%の税金がかかります。iDeCoではこの運用に係る税金がなく、全額非課税の扱いになります。

最後に受取時の優遇措置です。年金で受け取る場合と、一時金で受け取る場合、どちらにも優遇があります。

年金で受け取る場合、公的年金等控除の対象になります。公的年金と同じ扱いになる、ということですね。実際の控除額については、eTaxへの所得の入力の投稿で解説しましたのでそちらに掲載されている表を確認してみてください。公的年金と確定拠出年金の収入額の合算から控除額を引いた額が公的年金等雑所得になります。

一時金で受け取る時には、退職所得の扱いになります。退職所得については、まだ解説していなかったので少しだけ触れておきます。

退職所得は以下のように計算します。

退職所得 = (退職金の額 – 退職所得控除) x 1/2

| 勤続年数 | 退職所得控除額 |

| 20年以下 | 40万円×勤続年数 (下限80万円) |

| 20年超 | 800万円+70万円×(勤続年数ー20年) |

勤続年数は1年未満の端数は1年単位に切り上げて計算します。例えば、勤続年数25年で退職金が2,000万円だった場合、退職所得は以下のように計算されます。

退職所得 = (退職金の額 – 退職所得控除) x 1/2

= (2,000万 – (800万+70万x5)) x 1/2

= (2,000万 – 1,150万) x 1/2

= 850万 / 2

= 425万

退職所得は分離課税になっており、この退職所得に対して所得税の税率が適用されて税額が確定します。

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

退職所得が425万円の場合、税率20%、控除額42.75万円なので税金は以下になります。

退職所得に係る税金

= 425万 x 20% – 42.75万

= 85万 – 42.75万

= 42.25万

さて、iDeCoを一時金で受け取る時には退職金の扱いになると言いました。iDeCoの場合、勤続年数の代わりに加入期間を使って退職所得控除額を計算します。

退職金とiDeCoを含む確定拠出年金の両方を一時金で受け取る場合、そのタイミングによって税額が異なってくるので注意が必要です。一般に退職所得控除の基準となる勤続期間と確定拠出年金の加入期間には重複期間が生じることになります。同じ年に二つ以上の退職金等を受け取る場合や、受け取る年が異なっても「前年以前の一定期間内」に他の退職金等を受け取っている場合には、重複期間に応じて退職所得控除が減額されることになっています。この一定期間というのが、退職金の場合と確定拠出年金を一時金で受け取る場合で異なっており、退職金の場合は「前年以前の4年以内」、確定拠出年金を一時金で受け取る場合は「前年以前の19年以内」となっています。

例えば、確定拠出年金の一時金を60歳で受け取り、退職金を65歳で受け取る場合は、「前年以前の4年以内」にあたらないので退職所得控除は減額されません。一方で、確定拠出年金の一時金を75歳で受け取る場合、55歳以前に退職金を受け取っていないと退職所得控除が減額されてしまいます。実際のところ、会社の退職金を受け取る時期はコントロールできないので、確定拠出年金をどのように受け取るか自分の状況に照らして考えていく必要があります。

小規模企業共済等掛金控除とは

前節でiDeCoの掛金は全額小規模企業共済等掛金控除の対象になるとお伝えしました。サラリーマンにとって聞きなれない言葉ですが、小規模企業共済とはなんでしょうか。

小規模企業共済は、個人事業主や会社の役員などが加入できる共済制度で、経営者向けの退職金制度とも捉えることができます。この小規模企業共済の掛金は、小規模企業共済等掛金控除として全額所得控除が受けられます。全額所得控除が受けられるは社会保険料控除と、この小規模企業共済等掛金控除のふたつだけです。

なぜ確定拠出年金の掛金を小規模企業共済等掛金控除の対象にしたのでしょう。「等」とついているからいいじゃないかと思う人もいるかもしれませんが、ちょっと違和感ありますよね。本当のところはよくわかりませんが、自助努力での資産形成を支援するという意味合いで全額所得控除とする場合、一番近い控除がこの控除だったからではないかと思っています(私見です)。

eTaxにおける小規模企業共済等掛金控除の入力

それではeTaxでiDeCoに係る小規模企業共済等掛金控除の申告を行なっていきます。入力前に国民年金基金連合会から送付されてきた小規模企業共済等掛金払込証明書を手元に準備しておきます。

まずは保存してあるデータを指定して、前回保存した状態に戻します。確定申告書等作成コーナーのトップページにある「保存データを利用して作成」をクリックし、次のページで「作成再開」をクリックします。「ファイル選択」をクリックし、保存してあったデータファイルを指定してから、「保存データ読込」をクリックします。所得税の確定申告書の横にある「作成再開」をクリックすると前回保存した状態に戻ります。この状態での納付額ないしは還付額を確認しておくと、入力終了後に小規模企業共済等掛金控除によって減額される所得税が確認できます。

「控除の申告 (1/2)」のページまで「次へ」ないし「戻る」をクリックして進みます。「小規模企業共済等掛金控除」をクリックすると、「小規模企業共済等掛金控除の入力」画面に遷移します。「+証明書等の内容を入力する」をクリックすると証明書の入力画面に遷移するので、この画面で入力を進めていきます。

ふたつ目の入力項目がiDeCoを含む確定拠出年金の掛金なので、証明書を確認の上金額を入力します。入力が終了したら、「入力内容の確認」をクリックします。内容を確認し、問題なければ「入力終了」をクリックします。

「次へ」を何回かクリックして「計算結果の確認」のページまで進むと、納付または還付金額が表示されます。iDeCoの掛金は全額所得控除なので、掛け金にあなたの税率を掛けた分還付金が増えるはずです。実際には復興特別税があったり、課税所得で1,000円未満切り捨てなどの端数処理が入ったりするので1円単位で一致はしないですが、所得控除のインパクトが概算で捉えられると思います。

まとめ

ここまで、個人型確定拠出年金iDeCoの仕組みと税制優遇措置の解説、eTaxでの入力方法について解説してきました。次回は、外国投資信託の配当に係る外国税額控除の申告を行いたいと思います。

最後までお読みいただき、ありがとうございます。

1級ファイナンシャルプランニング技能士

CFP®️認定者

1級DCプランナー