6月になると自治体からの住民税決定通知書が、会社を経由して配布されます。皆さんは、毎年この中身を確認されていますか?

今回は、住民税の決定通知書の内容を確認する方法について解説します。昨年実施された定額減税の住民税分や、ふるさと納税による税額控除などが、正しく反映されていることを確認していきましょう。

- 住民税は所得割と均等割で構成されており、税率は一律10%である

- 所得控除の金額および計算方法は所得税と異なるものがある

- 税額控除は対象となるものをひとつずつ確認していく

- 自治体によっては目的税を設定しているところもある

個人住民税の確認手順

所得税と住民税の仕組みについては、以前の投稿「サラリーマン向け税金 基本のキ!!」にて詳しく解説しましたが、少しおさらいしておきます。

税金を計算する場合、まず収入から必要経費を差し引いて所得を計算します。いくつかの種類の所得を合算した上で、所得控除を差し引いて課税所得を求めます。その課税所得に対して税額計算を行なって税額を求め、さらに税額控除を差し引くことにより納税額が決まります。

上で述べた考え方は、所得税においても住民税においても同じですが、所得控除の金額や税額計算などが異なっています。

また、所得税については、1/1から12/31までの1年間の所得に対して課税されますが、住民税については年末調整ないしは確定申告により求められた所得をもとに税額計算がなされ、翌年に税金を納付することになります。

住民税の納付方法には、「特別徴収」と「普通徴収」があります。

特別徴収とは、事業主(給与支払者)が従業員に代わって毎月の給料から住民税を天引きし、納付する方法です。6月から翌年5月までの毎月の給料から徴収されます。

特別徴収ではない方は、区市町村から送付される納税通知書で、年4回に分けて住民税を納めます。この方式は普通徴収と呼ばれます。

住民税は所得割額と均等割額の合計として計算されます。

個人住民税 = 所得割額 + 均等割額

所得割額は課税所得に対してかかるものですが、所得税と異なり原則10% (道府県民税・都民税 4%、区市町村民税 6%) です。また、均等割額は課税所得の多寡にかかわらず原則5,000円 (国税である森林環境税 1,000円、道府県民税 1,000円、区市町村民税 3,000円) です。原則と言ったのは、所得割の税率を変えたり、均等割で独自の目的税を超過課税として行っている自治体があるからです。独自の課税がないか、自治体のホームページ等で確認をしてみてください。

さて、この住民税の決定通知書に書かれている内容ですが、以下のステップで内容を確認していきます。

サラリーマンで給与収入のみの方は源泉徴収票から、他の所得があって確定申告を行なった方は、確定申告の申告書から読み取ります。

配偶者控除や扶養控除などの人的控除、社会保険料控除や生命保険料控除などを確認していきます。所得税と住民税で控除される金額が異なる場合があるので注意が必要です。

総所得から所得控除を引いた金額の10% (区市町村民税6%、都道府県民税4%)が、税額控除前所得割額であることを確認します。

定額減税やふるさと納税の税額控除額を確認します。

国税である森林環境税、道府県民税、区市町村民税、自治体独自の均等割額を確認します。

毎月天引きされる住民税の金額を確認します。

次章からこのステップ毎に確認を行なっていきます。源泉徴収票、または確定申告の申告書をお手元に準備して読み進めていただければと思います。

- 総務省「個人住民税」

- 東京都主税局「個人住民税と特別徴収について」

ステップ1: 総所得の確認

最初のステップは総所得の確認です。住民税の決定通知書の中の、総所得金額の欄の金額を確認してください。この金額と、源泉徴収票ないしは確定申告の申請書から確認した総所得金額が一致していることを確認します。

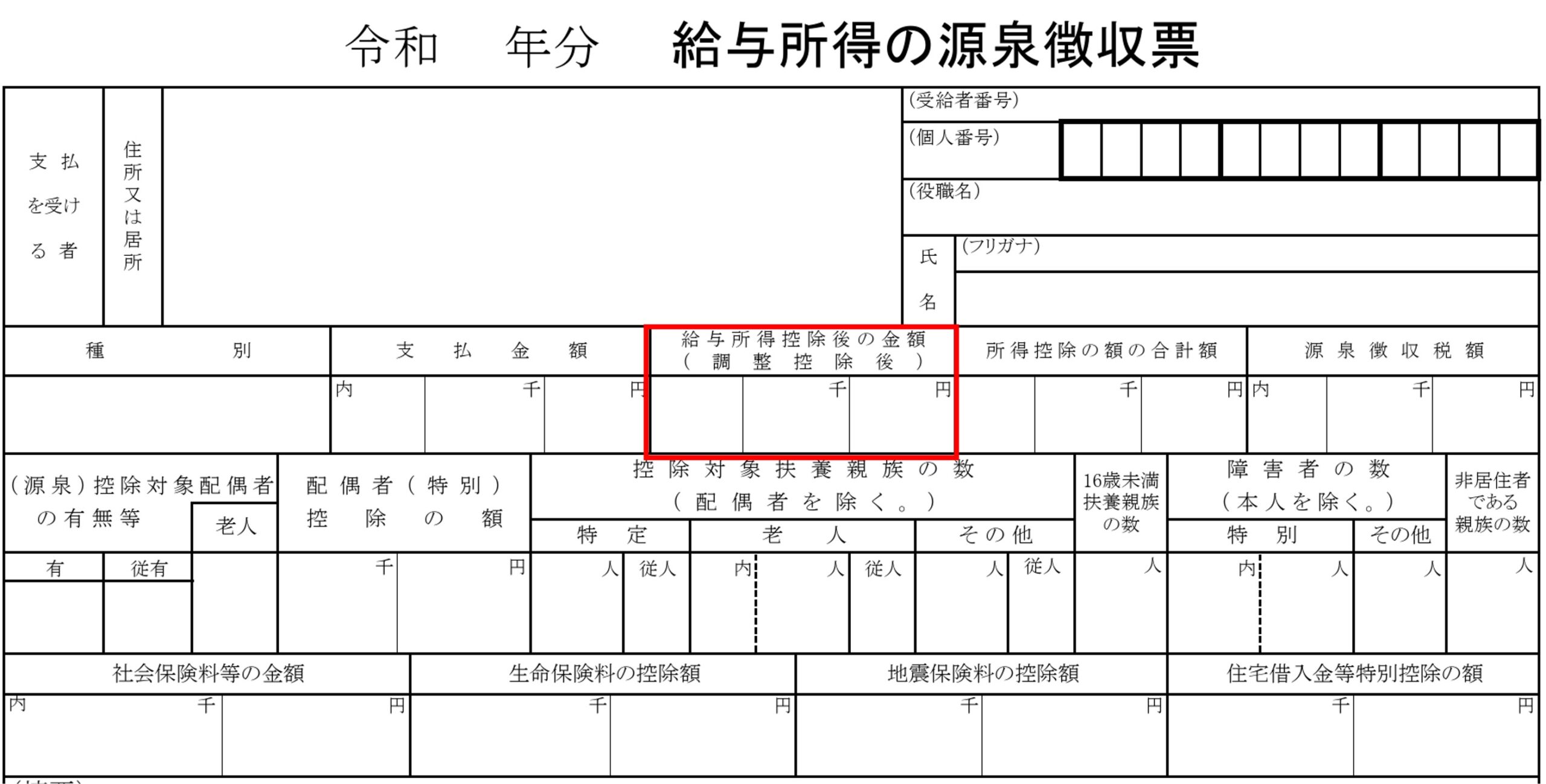

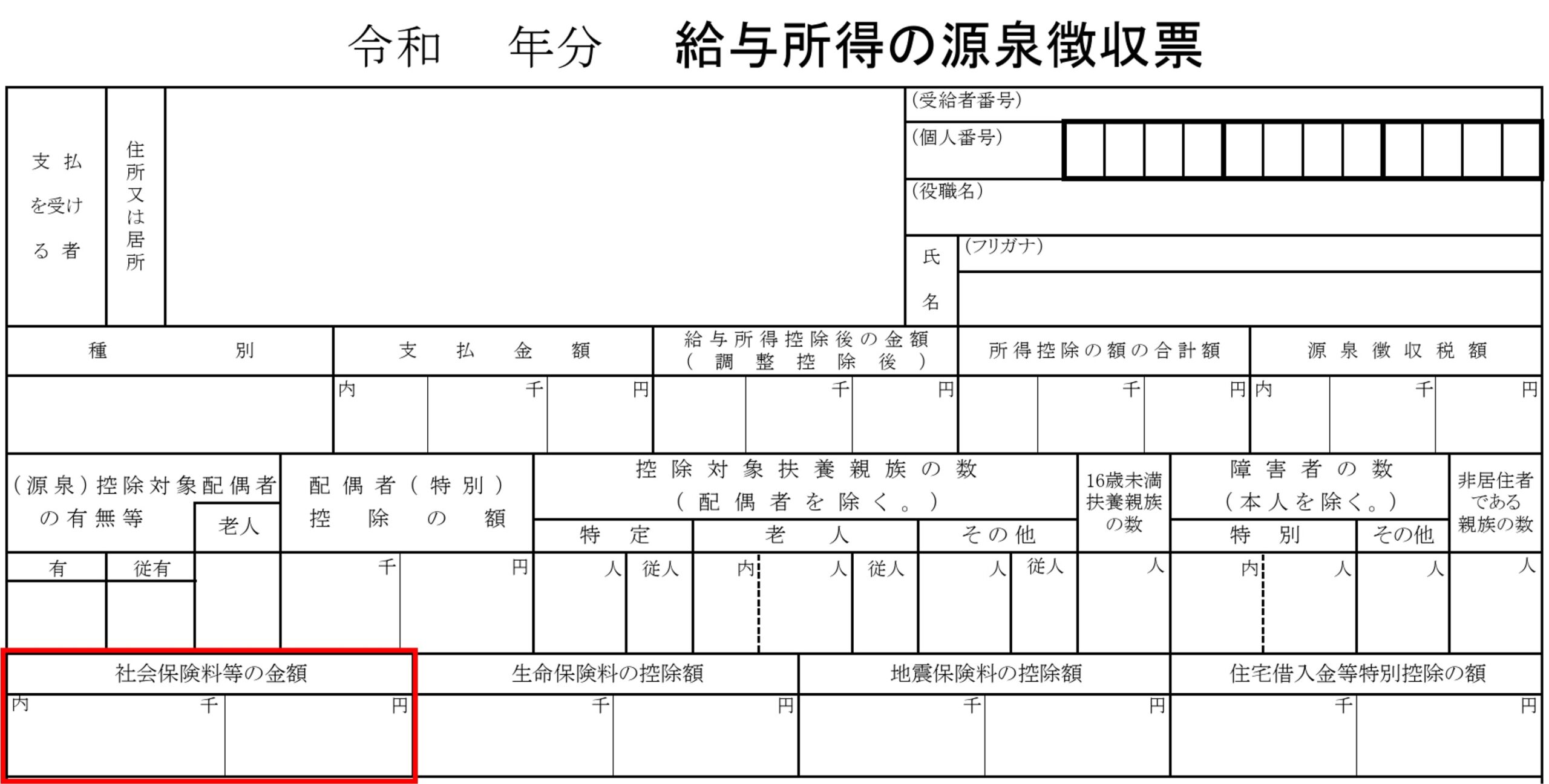

サラリーマンで給与収入のみの場合、源泉徴収票の「給与所得(所得金額調整控除後)」に書かれている金額が総所得になります。

(赤枠部分)

国税庁「給与所得の源泉徴収票」より引用

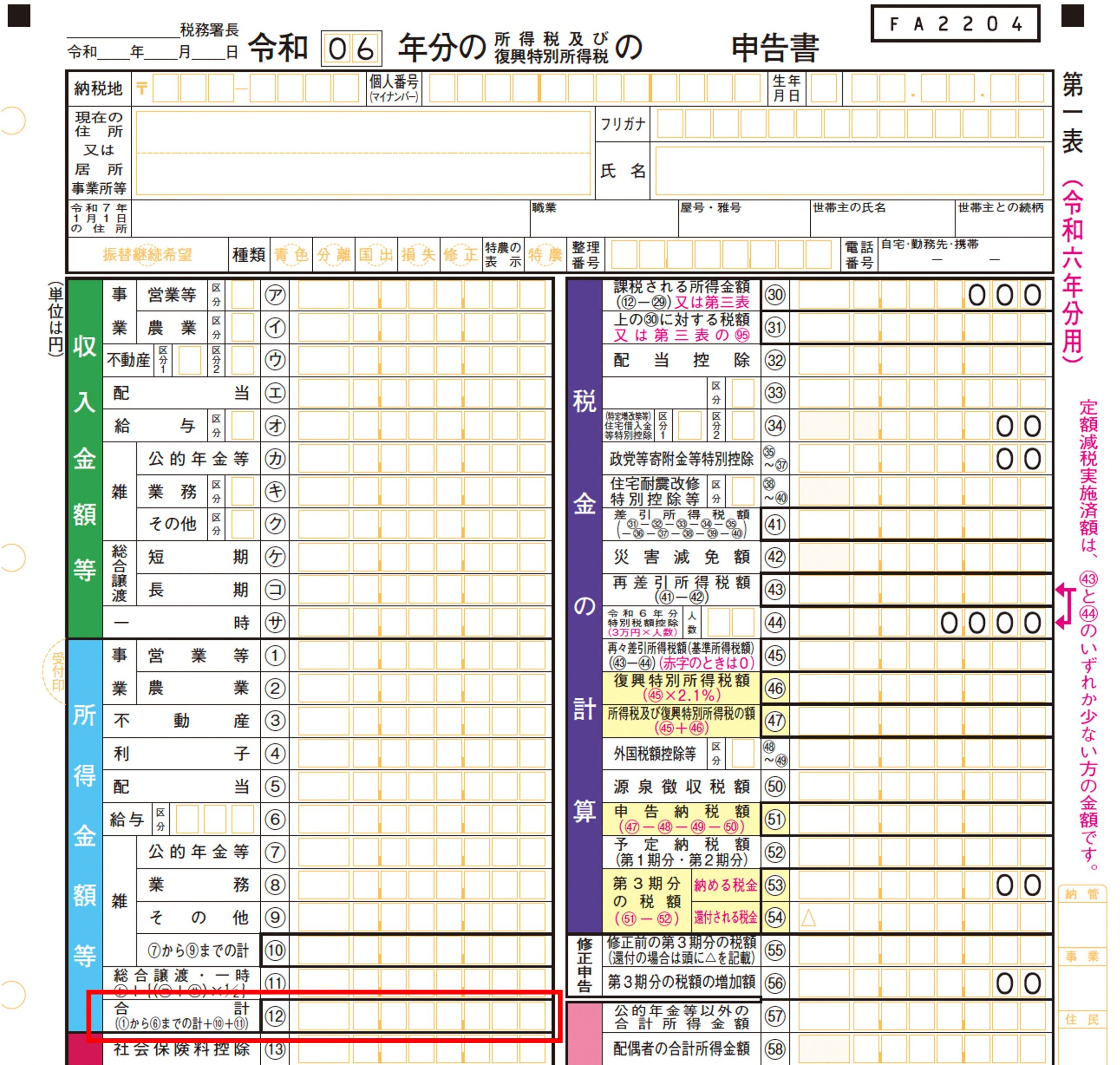

確定申告を行なった方は確定申告書の総所得の部分を確認します。

(赤枠部分)

ステップ2: 所得控除の確認

総所得の確認ができたら、所得控除の金額を確認していきます。

まず、配偶者控除や扶養控除などの人的控除の金額を確認します。人的控除の金額は所得税と住民税で金額が異なります。

| 控除額 | 備考 | |||

| 所得税 | 住民税 | |||

| 基礎控除 | 58万円 | 43万円 | 所得税の基礎控除には低所得者向けの増額あり | |

| 配偶者控除 | ||||

| 一般の控除対象配偶者 | 38万円 | 33万円 | 70歳未満の控除対象配偶者 | |

| 老人控除対象配偶者 | 48万円 | 38万円 | 70歳以上の控除対象配偶者 | |

| 配偶者特別控除 | 最高38万円 | 最高33万円 | 合計所得金額が48万円を超え133万円以下 | |

| 扶養控除 | ||||

| 一般の扶養親族 | 38万円 | 33万円 | 16歳以上19歳未満又は23歳以上70歳未満 | |

| 特定扶養親族 | 63万円 | 45万円 | 19歳以上23歳未満 | |

| 老人扶養親族 | 48万円 | 38万円 | 70歳以上 | |

| (同居老親等) | 58万円 | 45万円 | 同居 | |

財務省「所得控除に関する資料」より簡略化して引用

上の表を参考に、住民税の決定通知書に書かれている人的控除の金額が正しいことを確認します。

次に人的控除以外の所得控除の金額を確認します。まずは、拠出した金額全額が所得控除になる、社会保険料と小規模企業共済等掛金控除を確認しましょう。

社会保険料の金額は、源泉徴収票から読み取ることができます。

(赤枠部分)

国税庁「給与所得の源泉徴収票」より引用

iDeCo(個人型確定拠出年金)を行なっている方は、年間の拠出額が小規模企業共済等掛金控除になります。

確定申告を行なった方は、社会保険料控除、小規模企業共済等掛金控除の金額を申告書から読み取ることもできます。

(赤枠部分)

医療費控除を受けるために確定申告をされた方は、その金額を確認します。確定申告書の医療費控除の金額と同額になっていることを確認してください。

(赤枠部分)

次に生命保険料控除を確認します。生命保険料控除は、所得税と住民税で計算が異なるのでここで解説します。

生命保険料控除

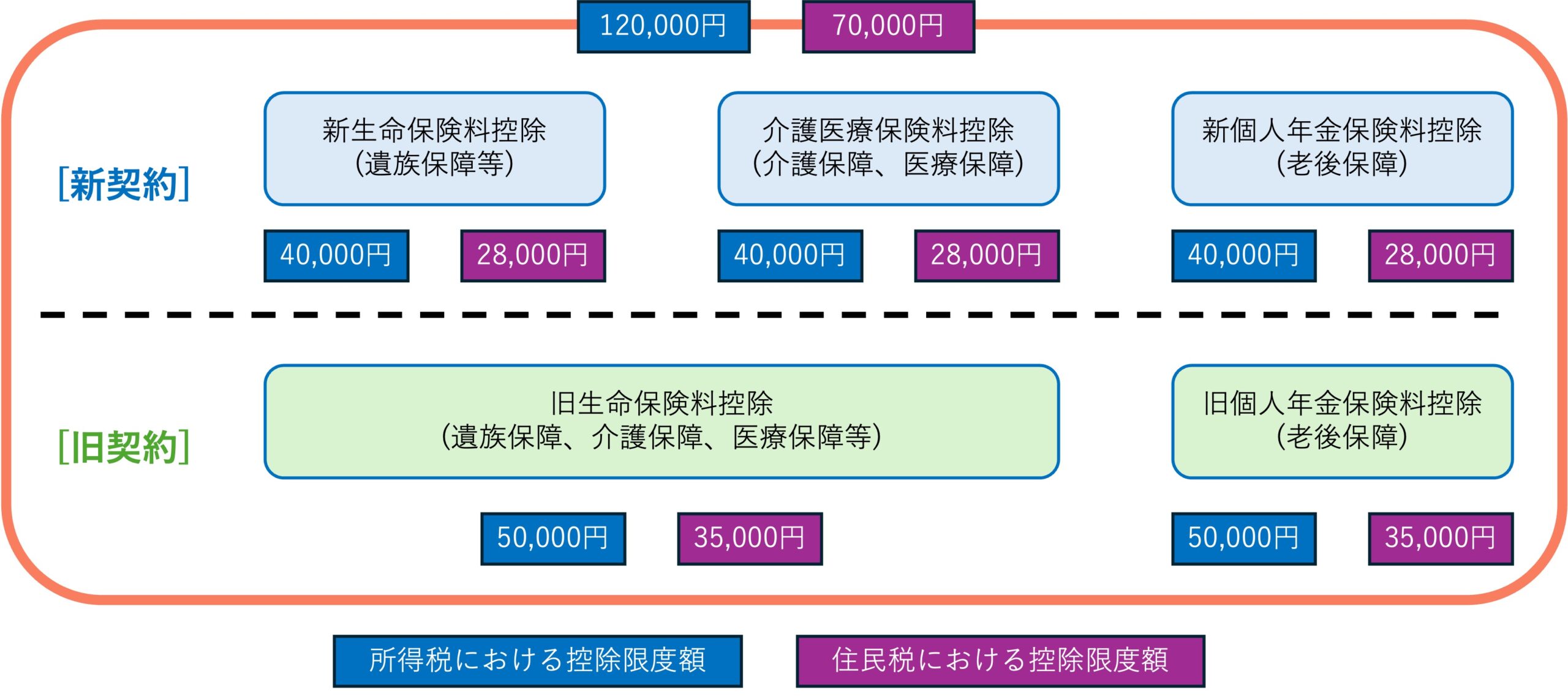

生命保険料控除の対象となる契約は、平成24年(2012年)1月1日以降に契約したもの(新契約)と、平成23年(2011年)12月31日以前に契約したもの(旧契約)で種類、および控除額の計算が異なります。

旧契約では旧生命保険料控除と旧個人年金保険料控除の2種類、新契約では新生命保険料控除、介護医療保険料控除、新個人年金保険料控除の3種類となっています。旧契約では、介護保障や医療保障は旧生命保険料控除として扱われます。

それぞれの種類の単位で控除限度額が定められていて、さらに生命保険料全体でも限度額が定められています。以下の図は、旧契約・新契約それぞれの種類と、種類毎の限度額、および生命保険料控除全体での限度額を示しています。

限度額は所得税、住民税で異なっており、それもこの図の中で示されています。

それぞれの種類の契約毎に年間の保険料を合計し、以下の計算を行なって保険料控除額を算出します。

所得税における算出は以下の計算で行います。

新契約

| 年間の支払保険料等 | 控除額 |

|---|---|

| 20,000円以下 | 支払保険料等の全額 |

| 20,000円超 40,000円以下 | 支払保険料等×1/2+10,000円 |

| 40,000円超 80,000円以下 | 支払保険料等×1/4+20,000円 |

| 80,000円超 | 一律40,000円 |

旧契約

| 年間の支払保険料等 | 控除額 |

|---|---|

| 25,000円以下 | 支払保険料等の全額 |

| 25,000円超 50,000円以下 | 支払保険料等×1/2+12,500円 |

| 50,000円超 100,000円以下 | 支払保険料等×1/4+25,000円 |

| 100,000円超 | 一律50,000円 |

新契約と旧契約の両方に加入している場合

新契約と旧契約両方に加入している場合は、新契約の控除額と旧契約の合計(最大40,000円)と旧契約のみでの控除額(最大50,000円)のどちらか大きい方の金額が控除額になります。

合計限度額

一般生命保険料控除、個人年金保険料控除、介護医療保険料控除の合計限度額は120,000円です。

国税庁「保険と税」より引用

住民税における算出は以下の計算で行います。

新契約

| 年間の支払保険料等 | 控除額 |

|---|---|

| 12,000円以下 | 支払保険料の金額 |

| 12,000円超 32,000円以下 | 支払保険料等×1/2+6,000円 |

| 32,000円超 56,000円以下 | 支払保険料等×1/4+14,000円 |

| 56,000円超 | 一律 28,000円 |

旧契約

| 年間の支払保険料等 | 控除額 |

|---|---|

| 15,000円以下 | 支払保険料等の金額 |

| 15,000円超 40,000円以下 | 支払保険料等×1/2+7,500円 |

| 40,000円超 70,000円以下 | 支払保険料等×1/4+17,500円 |

| 70,000円超 | 一律 35,000円 |

新契約と旧契約の両方に加入している場合

新契約と旧契約両方に加入している場合は、新契約の控除額と旧契約の合計(最大28,000円)と旧契約のみでの控除額(最大35,000円)のどちらか大きい方の金額が控除額になります。

合計限度額

一般生命保険料控除、個人年金保険料控除、介護医療保険料控除の合計限度額は70,000円です。

東京都主税局「個人住民税」より引用

さて、生命保険料控除が理解できたところで、その控除額の確認に戻ります。

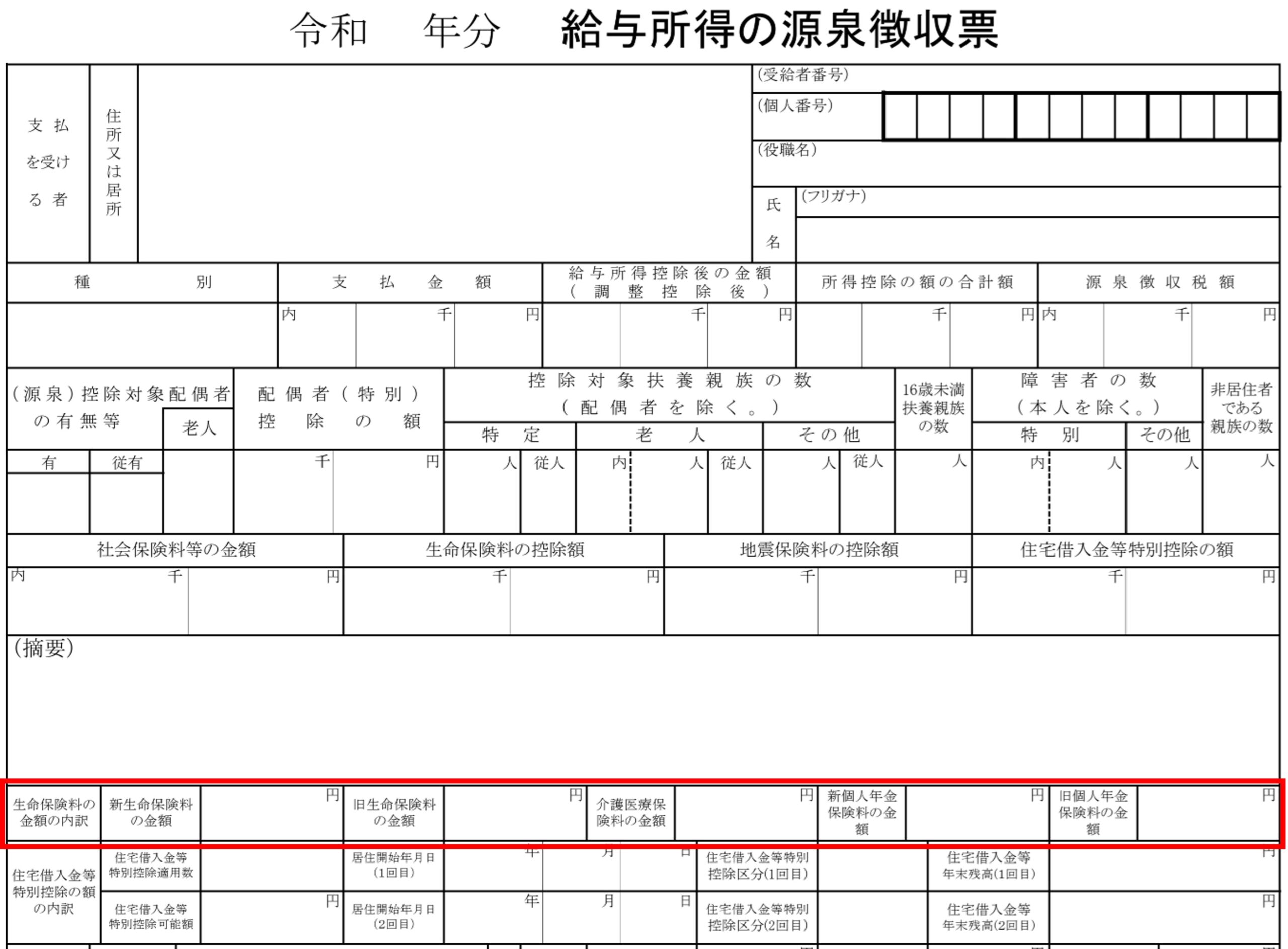

生命保険料控除額を求めるには、生命保険料、個人年金保険料、介護医療保険料の新旧契約の別と、年間支払保険料の金額を知る必要があります。この情報は年末調整で会社に情報を提供しているはずなので、源泉徴収票から読み取ることができます。

(赤枠部分)

国税庁「給与所得の源泉徴収票」より引用

ここに書かれているそれぞれの金額を住民税における生命保険料控除の計算式に当てはめて、生命保険料控除金額を算出します。ちなみに所得税の生命保険料控除額については、源泉徴収票に記載されています。

例えば、新生命保険料が50,000円、介護医療保険料が40,000円、新個人年金保険料が30,000円、旧契約の保険がない場合の、住民税における生命保険料控除額は以下のように計算します。

新生命保険

支払保険料等×1/4+14,000円

= 50,000 x 1/4 +14,000

= 26,500 円

介護医療保険

支払保険料等×1/4+14,000円

= 40,000 x 1/4 +14,000

= 24,000 円

新個人年金保険

支払保険料等×1/2+6,000円

= 30,000 x 1/2 + 6,000

= 21,000 円

生命保険料控除額

26,500 + 24,000 + 21,000

= 71,500 円

限度額の70,000円を超えているので、生命保険料控除額は70,000円になります。

次に地震保険に加入している人は、地震保険料控除が受けられます。地震保険料控除の金額も所得税と住民税で異なっています。

地震保険料控除

地震保険料控除は、地震保険に加入している場合に受けられる所得控除です。また、平成18年12月31日までに締結した一定の長期損害保険契約等に係る保険料を支払った場合には、旧長期損害保険料として地震保険料控除に含めることができます。

地震保険料控除は、その計算方法と限度額が所得税と住民税で異なっています。

所得税における算出は以下の計算で行います。

| 区分 | 年間の支払保険料 | 控除額 |

|---|---|---|

| 地震保険料 | 50,000円以下 | 支払金額 |

| 50,000円超 | 一律50,000円 | |

| 旧長期損害保険料 | 10,000円以下 | 支払金額 |

| 10,000円超 20,000円以下 | 支払金額×1/2+5,000円 | |

| 20,000円超 | 一律15,000円 |

地震保険と旧長期損害保険の両方に加入している場合は、新契約の控除額と旧契約の合計金額(最大50,000円)が控除額になります。

国税庁「保険と税」より引用

住民税における算出は以下の計算で行います。

| 区分 | 年間の支払保険料 | 控除額 |

|---|---|---|

| 地震保険料 | 50,000円以下 | 支払金額x1/2 |

| 50,000円超 | 一律25,000円 | |

| 旧長期損害保険料 | 5,000円以下 | 支払金額 |

| 5,000円超 15,000円以下 | 支払金額×1/2+2,500円 | |

| 15,000円超 | 一律15,000円 |

地震保険と旧長期損害保険の両方に加入している場合は、新契約の控除額と旧契約の合計金額(最大25,000円)が控除額になります。

東京都主税局「個人住民税」より引用

ここまででほぼ全ての所得控除の確認ができたと思います。全ての所得控除を合計して、住民税の決定通知書の所得控除合計の金額と一致していることを確認します。

ステップ3: 税額控除前の所得割額の確認

ステップ1で求めた総所得金額から、ステップ2で求めた所得控除合計の金額を引いて、1,000未満の端数を切り捨てて課税総所得を求めます。

この課税総所得の6%が区市町村民税の税額控除前所得割額、4%が都道府県民税の税額控除前所得割額になります。

住民税の決定通知には、区市町村民税額と都道府県民税額が分かれて表示されていると思うので、それぞれの税額控除前の所得割額が、課税総所得の6%、4%と一致していることを確認します。

ステップ4: 税額控除額の確認

次のステップは、税額控除の確認です。

住民税に適用される税額控除の主なものは以下のとおりです。

- ふるさと納税に係る寄附金税額控除

- 住宅ローン控除(所得税から控除金額を引ききれなかった場合)

- 配当控除(総合課税選択時)

- 外国税額控除

- 調整控除

- 令和6年度定額減税

これらの税額控除をひとつずつ確認していきます。

ふるさと納税に係る寄附金税額控除の確認

ふるさと納税を行なって、確定申告を行なった場合と、ワンストップ特例制度を利用した場合とで、税金の還付方法が異なります。

なお、以下の説明は、ふるさと納税を寄付限度額内で行なった場合を想定しています。ふるさと納税の仕組みや限度額の詳細については、「確定申告eTax入力⑤ふるさと納税に係る寄附金控除を申告します!!」の投稿で詳しく解説しているので、そちらも確認いただければと思います。

まず、確定申告を行なった場合は、所得税において、(寄附金額-2,000円)の所得控除が受けられた上で、(寄付金額-2,000円-所得税の寄付金控除による還付金額)分の税額控除が住民税で受けられます。

例えば、所得税の税率が20%の人が、10万円のふるさと納税を行なった場合を考えます。この時、所得税における還付金額は以下になります。

(寄附金額-2,000円) x 20%

= 19,600円

この場合、住民税から以下の金額が税額控除されます。

(寄付金額-2,000円-19,600円)

= 78,400円

ワンストップ特例制度を利用した場合は、所得税からの還付はなく、(寄附金額-2,000円)全額が住民税において税額控除されます。

住民税の決定通知書には、備考欄等に寄附金税額控除額が記載されていると思うので、この金額があっていることを確認します。

住宅ローン控除に係る税額控除の確認

住宅ローン控除を受けている方で、住宅ローン控除金額が所得税から引ききれなかった場合、残額が住民税において税額控除されます。

例えば、給与収入のみの方で年収800万円の人が、住宅ローン控除を受けているとします。住宅ローンの残高が5,000万円の場合、受けられる控除は5,000万円x0.7%で35万円になります。年収800万円の方の給与所得控除は190万円なので、給与所得は610万円になります。社会保険料が年収の15%、配偶者控除および一人分の一般扶養控除を受けられるとすると、所得控除額は244万円なので、課税所得は366万円になります。この場合、課税される所得税は304,500円になります。この所得税額の場合、住宅ローン控除の35万円を引ききれないので、差額の45,500円が住民税において税額控除として還付されます。

住民税の決定通知書には、備考欄等に住宅ローン控除が記載されている場合があるので、対象となる方はこの金額があっていることを確認します。

配当控除の確認

上場株式等に係る配当所得については、①総合課税(この場合配当控除が適用される)、②申告分離課税、③申告不要、の三つの選択肢があります。総合課税を選択した場合に配当控除という税額控除が受けられます。

| 条件 | 控除率 | ||

| 所得税 | 住民税 | ||

| 課税総所得金額が1,000万円以下の場合 | 10% | 2.8% | |

| 課税総所得金額が1,000万円超で、課税総所得金額から 配当所得の金額を差し引いた金額が1,000万円以下の場合 | 課税総所得金額1,000万円以下の部分 | 10% | 2.8% |

| 課税総所得金額1,000万円超の部分 | 5% | 1.4% | |

| 課税総所得金額から配当所得の金額を差し引いた金額が 1000万円超の場合 | 5% | 1.4% | |

上の表のように、課税総所得金額が1,000万円超の部分で1.4%、1,000万円以下で2.8%が住民税の税額控除になります。配当所得の額にこの税率をかけた金額が税額控除に含まれていることを確認します。

なお、上場株式等に係る配当控除の詳細については、「NISAは最強?特定口座やiDeCoとの使い分け戦略を考えよう!!」の投稿で詳しく解説しているのでそちらも確認いただければと思います。

外国税額控除の確認

外国税額控除は外国で徴収された税金を日本の税金から差し引いて納税額を軽減する制度のことです。この外国税額控除も、住宅ローン控除と同様に所得税から全額を引ききれない場合に住民税から控除されます。

外国税額控除は確定申告を行うことで受けられる控除なので、所得税から控除しきれているか確認した上で、残額が残っている場合に住民税の税額控除に含まれているか確認します。

なお、外国税額控除の詳細については、「確定申告eTax入力⑦外国株式等の配当金に係る外国税額控除を申告します!!」の投稿で詳しく解説しているのでそちらも確認いただければと思います。

調整控除の確認

ステップ2で、所得税と住民税で人的控除の金額に差があることがわかりました。この人的控除のに差があることによって、税負担が増えないようにする控除を調整控除といいます。

住民税の調整控除は、以下のように計算します。

住民税の課税所得金額が200万円以下の場合

以下のいずれか少ない金額の5%

(1) 人的控除額の差額の合計金額

(2) 課税所得金額

住民税の課税所得金額が200万円を超える場合

{(人的控除額の差額の合計金額) – (課税所得金額-200万円)} x 5%

ただし、計算結果が2,500円未満のときは2,500円

サラリーマンの多くの人は2,500円になるのではないでしょうか。この金額が税額控除に含まれているか確認します。

令和6年度定額減税の確認

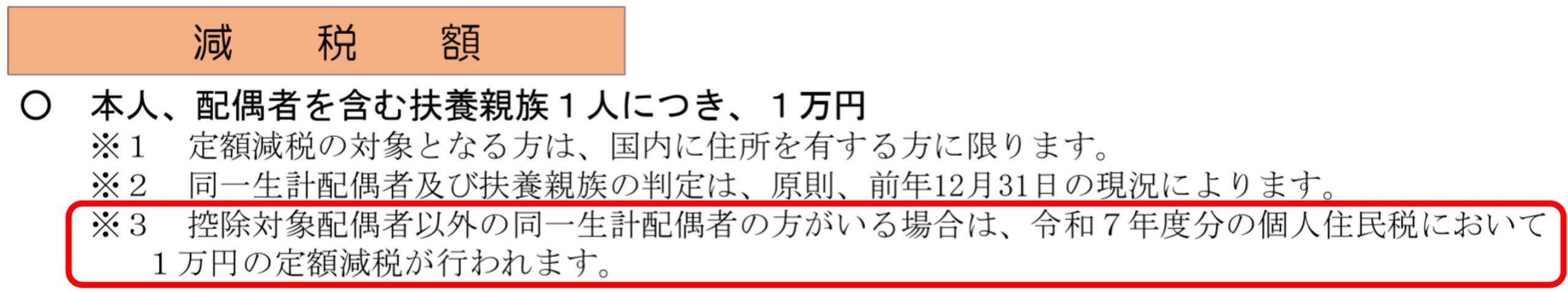

昨年実施された定額減税ですが、一部今年度の住民税から定額減税を実施する例外があります。

総務省「個人住民税の定額減税について」より引用

例えば合計所得金額が1,000万円以上の場合、配偶者控除の対象にならないため、同一生計配偶者の要件は従来は確認不要でした。昨年の年末調整で、このような場合でも配偶者の年収を申告することより、この条件に当てはまるかどうかが判定できるようになりました。そのため、この部分のみ翌年の個人住民税にて定額減税を行うことにした、ということです。

対象の配偶者がいる方は、正しく1万円の定額減税となっていることを確認します。

ここまでで確認できた税額控除の金額を合計し、税額控除前の所得割額から差し引いて所得割額を算出します。所得割額は100円未満の端数は切り捨て、住民税の決定通知書の金額と合っていることを確認します。

ステップ5: 均等割額の確認

さて、確認もあと少しの段階にきました。次は均等割額の確認です。

冒頭の住民税の内訳で説明したとおり、均等割額は課税所得の多寡にかかわらず原則5,000円 (国税である森林環境税 1,000円、道府県民税 1,000円、区市町村民税 3,000円) です。ただし、均等割で独自の目的税を超過課税として行っている自治体があるので、独自の課税も含めて確認を行います。

ステップ6: 税額の確認

最後のステップは税額の確認です。

所得割額と均等割額を合計した金額が、特別徴収税額(給与から天引きされる税額)になります。

月割額は、特別徴収税額を12で割って算出します。月割額に100円未満の端数があるときは切り捨て、切り捨てた金額を11倍した金額と特別税収税額との差額は最初の月分に加算します。

まとめ

住民税の決定通知書の読み取り方、および金額の確認の仕方について解説しました。

住民税の決定通知は自治体により書かれているフォーマットや内容が異なる可能性があります。特に税額控除の部分は詳細な内訳がない場合も考えられますので、ご不明点あれば自治体にその内容を確認していただけるようお願いいたします。

最後までお読みいただき、ありがとうございます。

1級ファイナンシャルプランニング技能士

CFP®️認定者

1級DCプランナー