みなさん、「年収の壁」って聞いたことありと思います。国民民主党が手取りを増やす政策として、103万円の壁を引き上げるよう与党に迫っていますよね。一口に「年収の壁」と言っても、実はいろいろな種類があることをご存知でしょうか。税制や社会保険制度から来る壁について解説していきます。

- 年収の壁の要因は税制と社会保険制度

- 本人への影響と世帯主への影響の両方を考慮する必要がある

- 103万円の壁は引き上げられる方向である

- 106万円の壁は撤廃される方向である

そもそも年収の壁って何?

そもそも年収の壁ってなんでしょうか。

収入が上がっていくと、ある収入金額から何らかの費用がかかるようになり、その費用を避けるために働くのを控える人が出てきます。この働き控えが起きる可能性のある年収が「年収の壁」と呼ばれます。

年収の壁には、決まった金額で融通の効かないハードな壁と、申請などで負担しなくて済む可能性のあるソフトな壁があります。このあたりのことも解説していきます。

壁を引き起こす要因は大きく分けてふたつあります。ひとつは税制によるもので、もうひとつは社会保険制度によるものです。また、それぞれの制度の中で、本人の負担が増えるものと、扶養している世帯主の負担が増えるものがあります。これらを順に見ていきます。

税金に関する壁

まずは税制による壁について見ていきます。ここでは以下の3つの壁を解説します。

- 本人の所得税に関する壁

- 本人の住民税に関する壁

- 家族が扶養から外れる場合の壁

本人の所得税に関する壁

まずは本人の所得税に関する壁です。例えばパートで働いている方とか、アルバイトで働いている大学生などです。

「サラリーマン向け税金 基本のキ!!」の投稿でも紹介しましたが、給与収入に対しては、給与所得者の必要経費にあたる給与所得控除を引いて所得を計算します。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除額 | |

| 1,625,000円まで | 550,000円 | |

| 1,625,001円から | 1,800,000円まで | 収入金額×40%-100,000円 |

| 1,800,001円から | 3,600,000円まで | 収入金額×30%+80,000円 |

| 3,600,001円から | 6,600,000円まで | 収入金額×20%+440,000円 |

| 6,600,001円から | 8,500,000円まで | 収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) | |

国税庁「給与所得控除」より引用

所得金額2,500万円以下の人には基礎控除という所得控除があり、所得金額が2,400万円以下の場合、基礎控除は一律48万円になっています。上の表の給与所得控除の最低額である55万円と、基礎控除48万円の合計額が103万円であり、給与収入が103万円を超えると所得税がかかることになります。これが103万円の壁です。

さて、収入がこの103万円を超えたらどうなるでしょうか。当然所得税がかかるようになりますが、所得税の計算は以下の表を使って計算できます。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

国税庁「所得税の税率」より引用

例えば給与収入が103万円を1万円超えて104万円になった場合、給与所得は1万円となるのでこの1万円に対して上の表から5%の税率で所得税がかかります。

給与所得 = 給与収入 – 給与所得控除 – 所得控除

= 104万円 – 55万円 – 48万円

= 1万円

所得税 = 1万円 x 5%

= 500円

※所得控除は基礎控除以外ない前提で計算しています。

※復興特別税(所得税額の2.1%)は考慮していません。

このように103万円の壁を越えると所得税がかかってきますが、本人の手取りが減るわけではありません。

本人の住民税に関する壁

所得税と同様に住民税にも壁が存在します。住民税にも所得税同様基礎控除が存在しますが、基礎控除額は所得税においては48万円なのに対し、住民税では43万円になっています。

| 控除額 | 備考 | |||

| 所得税 | 住民税 | |||

| 基礎控除 | 48万円 | 43万円 | ||

| 配偶者控除 | ||||

| 一般の控除対象配偶者 | 38万円 | 33万円 | 70歳未満の控除対象配偶者 | |

| 老人控除対象配偶者 | 48万円 | 38万円 | 70歳以上の控除対象配偶者 | |

| 配偶者特別控除 | 最高38万円 | 最高33万円 | 合計所得金額が48万円を超え133万円以下 | |

| 扶養控除 | ||||

| 一般の扶養親族 | 38万円 | 33万円 | 16歳以上19歳未満又は23歳以上70歳未満 | |

| 特定扶養親族 | 63万円 | 45万円 | 19歳以上23歳未満 | |

| 老人扶養親族 | 48万円 | 38万円 | 70歳以上 | |

| (同居老親等) | 58万円 | 45万円 | 同居 | |

所得税と同じ理屈であれば、住民税がかかるようになる壁は給与所得控除の55万円と基礎控除43万円の合計額98万円になりそうですが、実際は別の金額になります。

以前の投稿「サラリーマン向け税金 基本のキ!!」で、住民税は所得割と均等割のふたつの合計であることを説明しました。この所得割、均等割がともに非課税となるのは次のいずれかの条件を満たす人になります。

- 生活保護を受けている人

- 未成年者、障害者、寡婦または一人親で前年の所得が135万円以下の人

- 前年の所得金額が自治体の定める額以下の人

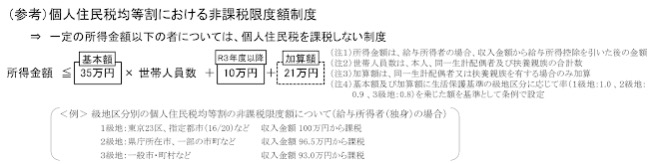

3については総務省が以下の参考情報を提示しています。

総務省「個人住民税均等割における非課税限度額制度」(PDFファイル)より引用

本人のみ(扶養家族なし)の場合、基本額35万円+10万円の45万円の所得以下だと非課税になることがわかります。ただし、(注4)に地域によって基本額に1.0、0.9、0.8を乗じると書かれており、0.9の地域は基本額31.5万円+10万円の41.5万円、0.8の地域は基本額28万円+10万円の38万円の所得以下が非課税ということになります。給与所得者の場合、この所得金額に給与所得控除55万円を加算した年収が壁になるので、地域によって93万円、96.5万円、100万円が年収の壁です。通常はこの地域差は考慮せず、住民税による年収の壁は100万円と言われています。93万円、96.5万円は基礎控除から計算される98万円より低いですが、基礎控除が効いてくるのは所得割の方で、均等割は独自の非課税限度額が設定されていることによりここに壁が存在するわけです。

家族が扶養から外れる場合の壁

上に掲げた人的控除の表で、世帯主が扶養家族に対して所得控除が受けられることがわかります。

まず配偶者に対してですが、配偶者控除と配偶者特別控除というふたつの所得控除が存在します。配偶者控除は、世帯主の所得と配偶者の所得によって控除額が決められています。

| 控除を受ける納税者本人の 合計所得金額 | 控除額 | |

| 一般の控除対象配偶者 | 老人控除対象配偶者 | |

| 900万円以下 | 38万円 | 48万円 |

| 900万円超950万円以下 | 26万円 | 32万円 |

| 950万円超1,000万円以下 | 13万円 | 16万円 |

※老人控除対象配偶者はその年12月31日現在の年齢が70歳以上の方

国税庁「配偶者控除」より抜粋引用

この配偶者控除を受けられるのは、配偶者の所得金額が48万円以下である必要があります。収入が給与のみの場合は、給与所得控除55万円を加味した年収103万円以下ということになります。この年収を超えた配偶者の場合、配偶者控除が受けられないわけですが、その場合も配偶者特別控除という控除が受けられる可能性があります。

| 控除を受ける納税者本人の合計所得金額 | ||||

| 900万円以下 | 900万円超 950万円以下 | 950万円超 1,000万円以下 | ||

| 配 偶 者 の 合 計 所 得 金 額 | 48万円超 95万円以下 | 38万円 | 26万円 | 13万円 |

| 95万円超 100万円以下 | 36万円 | 24万円 | 12万円 | |

| 100万円超 105万円以下 | 31万円 | 21万円 | 11万円 | |

| 105万円超 110万円以下 | 26万円 | 18万円 | 9万円 | |

| 110万円超 115万円以下 | 21万円 | 14万円 | 7万円 | |

| 115万円超 120万円以下 | 16万円 | 11万円 | 6万円 | |

| 120万円超 125万円以下 | 11万円 | 8万円 | 4万円 | |

| 125万円超 130万円以下 | 6万円 | 4万円 | 2万円 | |

| 130万円超 133万円以下 | 3万円 | 2万円 | 1万円 | |

国税庁「配偶者特別控除」より抜粋引用

配偶者特別控除は、上の表のように本人の所得金額が1,000万円以下で、かつ配偶者の所得金額が48万円超133万円以下の場合に受けられる控除です。本人の所得が900万円以下の場合で配偶者の所得が95万円以下の場合は、配偶者控除と同額の38万円の控除が受けられます。ですので、95万円+給与所得控除55万円=150万円のところに扶養している配偶者に関する壁が存在します。また、本人の所得金額が900万円以下の場合、配偶者の所得金額が133万円までは、減額されながらも配偶者特別控除を受けられます。所得133万円は給与収入で言うと約201万円になります。と言うことで、配偶者に関しては年収150万円と201万円のところに壁が存在します。

次に扶養控除3種類を見ていきます。「一般の扶養親族」「特定扶養親族」「老人扶養親族」の3種類です。それぞれの対象者はその年12月31日現在の年齢により以下のとおりとなっています。

一般の控除対象扶養親族: 16歳以上19歳未満、23歳以上70歳未満

特定扶養親族: 19歳以上23歳未満

老人扶養親族: 70歳以上

| 区分 | 控除額 | |

| 一般の控除対象扶養親族 | 38万円 | |

| 特定扶養親族 | 63万円 | |

| 老人扶養親族 (同居老親等以外の者) | 48万円 | |

| 老人扶養親族 (同居老親等) | 58万円 | |

国税庁「扶養控除」より抜粋引用

3種類の扶養控除すべて、所得金額が48万円以下であることが条件となっており、収入が給与のみの場合は、給与所得控除55万円を加味した年収103万円以下ということになります。103万円の壁は本人に所得税がかかり始める壁でもありますが、世帯主が扶養控除を受けられなくなる壁でもあります。

ここで、扶養控除から外れる場合のインパクトを計算してみます。世帯主の年収が750万円、配偶者(所得なし)、大学生の長女、高校生の長男(所得なし)の4人家族で考えてみます。大学生の長女がアルバイトで103万円を越えない場合と超えた場合を比較します。なおここでは社会保険料は110万円としておきます。

収入が750万円の時の給与所得控除は、185万円(収入金額x10%+110万円=185万円)になり、給与所得は565万円になります。

この所得から社会保険料控除、及び人的控除を引くと268万円が課税所得になります。

課税所得

= 給与所得 – 社会保険料控除 – (基礎控除+配偶者控除+扶養控除(一般)+扶養控除(特定)

= 565万 – 110万 – (48万+38万+38万+63万)

= 268万

この課税所得に対して所得税の速算表により計算された額が所得税額になります。

所得税額 = 268万 x 10% – 9.75万

= 17.05万円 = 170,500円

さて、大学生の長女がアルバイトで収入が増え、104万円になってしまったとします。この時、特定扶養親族に対する63万円の控除が無くなってしまうため、課税所得が63万円増加し、331万円になります。この時、世帯主の税率は20%の範囲に入るため、所得税額は以下のようになります。

所得税額 = 331万 x 20% – 42.75万

= 23.45万円 = 234,500円

扶養控除がなくなったことにより、所得税が170,500円から234,500円に64,000円増加することになります。同様に住民税においても、45万円の控除が受けられなくなるため、税率10%分に相当する45,000円増加することになります。世帯で見た場合、長女による1万円の収入増が世帯主の109,000円の税金増になってしまう、ということです。

控除額が異なるので金額のインパクトは異なりますが、高校生でも収入が103万円を超えた場合、大学生の場合と同様に世帯主の税金増となってしまいます。

ここまで現行の制度をベースに解説してきましたが、令和7年度税制改正大綱が閣議決定されており、2025年から年収の壁に関わる制度変更が予定されています。改正の概要について、財務省から概要(PDF資料)が出ているので、その内容のうち年収の壁に関わる部分を引用してみます。

- 所得税の基礎控除について、合計所得金額が2,350万円以下である個人の控除額を10万円引き上げ、58万円とする。

- 給与所得控除の最低保障額について、10万円引き上げ、65万円とする。

- 居住者が生計を一にする年齢19歳以上23歳未満の親族等(その居住者の配偶者及び青色事業専従者等を除くものとし、合計所得金額が123万円以下であるものに限る。)で控除対象扶養親族に該当しないものを有する場合には、その居住者のその年分の総所得金額等から控除額を控除する。 すなわち、親族等の合計所得金額が85万円までは、親等が特定扶養控除と同額(63万円)の所得控除を受けられ、また、親族等の合計所得金額が85万円を超えた場合でも親等が受けられる控除の額が段階的に逓減し、合計所得金額が123万円を超えると消失する仕組みとする。 (※)控除額等については、所得税の場合のもの。

- 上記の改正は、令和7年分以後の所得税及び令和8年度分以後の個人住民税について適用する。

財務省「令和7年度税制改正の大綱の概要」(PDFファイル)より引用

上の1と2については、「本人の所得税に関する壁」で説明した103万円の壁に関わる改定です。この改訂によると、103万円の壁は123万円まで引き上げられることになります。基礎控除、給与所得控除が増額されるので、多くの方で減税となる変更です。

3については、「家族が扶養から外れる場合の壁」で説明した、特定扶養親族に係る扶養控除63万円に関わる改訂です。所得金額85万円と、2の給与所得控除の65万円との合計である年収150万円までは、特定扶養控除と同額の63万円の所得控除が受けられるようになります。さらに、所得金額が85万円を超える場合でも、123万円までは段階的に逓減する「特定親族特別控除(仮称)」が新設されます。この「特定親族特別控除(仮称)」は、配偶者特別控除と似た制度設計になっています。また、基礎控除の増額に伴って、扶養控除の所得要件も58万円に引き上げられます。

この大綱が閣議決定された後も年収の壁の議論は続いているようですが、最低でもこの大綱に書かれた金額まで壁の金額が引き上げられる方向です。引き続きどのような結論になるか注目していきたいと思います。

社会保険に関する壁

もうひとつの壁の要因である社会保険に関するものを見ていきます。社会保険の種類や加入条件については、別の投稿「サラリーマン向け社会保険料 基本のキ!!」で詳しく紹介しているのでそちらも参考にしていただければと思います。

社会保険のうち、厚生年金保険と健康保険は常時雇用されている70歳未満の正社員は必ず加入することになります。パートやアルバイトなど非正規雇用の場合でも、以下の条件を満たす場合は加入することになります。

- 週の勤務時間が20時間以上

- 給与が月額88,000円以上

- 2ヶ月を超えて働く予定がある

- 学生ではない

※従業員51名以上の企業が対象

※給与については、残業代、賞与、交通費、臨時の手当などは含まない

この月額88,000円は、年収にすると88,000×12=1,056,000ですが、分かりやすく万円単位にしたのが106万円の壁です。条件になっているのはあくまで月額であり、年収が条件ではないのでその点は覚えておきましょう。

「サラリーマン向け社会保険料 基本のキ!!」の投稿で解説しましたが、この壁を越えるとおおよそ年収の15%にあたる社会保険料を支払う必要があるため、手取り金額が落ちてしまいます。厚生年金保険は加入することによって年金の上乗せがあったり、雇用保険によって休業補償が得られたりするメリットがあるのでデメリットばかりではありませんので、壁を越えて働くかどうかは短期的な手取り減収と長期的なメリットのどちらを優先するかを検討する必要があります。

106万円の壁の条件に当てはまらない人でも、年間収入が130万円以上、または被保険者の収入の1/2以上の場合は社会保険制度上の扶養から外れることになります。これが130万円の壁です。この場合、国民年金、国民健康保険に加入する必要があります。

働き控えは社会全体にとっての課題であると捉え、厚生労働省も「年収の壁・支援強化パッケージ」を用意して、加入者を増やす努力を行なっています。130万の壁に対しては、一時的な収入増に対して事業主がその旨を証明すれば引き続き扶養認定される仕組みが用意されています。その意味では、社会保険料要因の壁は税制要因の壁に比べてソフトな壁と考えることができます。

また、106万円の壁については、厚生労働省が企業規模と賃金に関する収入要件を撤廃する方針を打ち出しています。収入要件は2026年10月、企業規模要件は2027年10月に撤廃の方向で調整に入っているようです。もし撤廃されると労働時間要件のみ残ることになり、加入者が大幅に増えることになるでしょう。ふたつの要件が撤廃されても、130万円の壁は残ることになりますが、対象者は週20時間未満で働く人のみになります。

年収の壁を低い額から並べてみる

さて、ここまで見てきた年収の壁を金額順に並べてみます。

| 壁となる年収 | 要因 | 備考 |

|---|---|---|

| 201万円 | 配偶者特別控除がなくなる | |

| 150万円 | 配偶者特別控除が満額(38万円)でなくなる | 配偶者特別控除は年収201万円まで徐々に減額 |

| 130万円 | 国民年金・国民健康保険への加入義務が発生 | 106万円の壁適用外でもこの年収で世帯主の扶養から外れる |

| 106万円 | 勤務先と勤務時間要件により社会保険に加入する必要がある | 月額88,000円以上が要件であり、年収要件ではない |

| 103万円 | ①所得税が課税される | 本人への影響 |

| ②扶養控除、配偶者控除が受けられなくなる | 世帯主への影響 (配偶者はこの壁を越えても配偶者特別控除が受けられる) | |

| 100万円 | 住民税が課税される | 地域によっては93万円から課税が発生 |

解説してきたとおり、年収の壁については議論が続いており、103万円の壁は少なくとも123万円までは引き上げられる方向、106万円の壁は撤廃の方向です。

まとめ

年収の壁を形成する要因とそのインパクトについて解説してきました。制度が絡み合って複雑ですが、最後に掲載した表をベースに理解を深めていただければと思います。

最後までお読みいただき、ありがとうございます。

1級ファイナンシャルプランニング技能士

CFP®️認定者

1級DCプランナー