ガソリン暫定税率の廃止や年収の壁の更なる引き上げといった政策の実現には、新たな財源確保が不可欠となっています。代替財源の議論の中で、「1億円の壁」という言葉を耳にする機会が増えています。所得が1億円を超えると所得税の実効税率が逆に下がるという、一見すると不思議な現象です。

本記事では、議論の背景となる「1億円の壁」とは何かを説明した上で、金融所得課税の見直しの方向性について解説します。超富裕層が優遇された状態を是正するだけにとどまらず、一般庶民への影響がある可能性についても考えます。

- ガソリン暫定税率廃止等の施策には、代替財源が必要である

- 代替財源のひとつとして、金融所得課税強化の方向性があがっている

- 「1億円の壁」は、合計所得が1億円を超えると実効税率が下がっている問題を指す

- ミニマムタックス制度で超富裕層の増税を行ったが、「1億円の壁」の解消には至っていない

- 財源確保と公平性、投資意欲の維持等の課題を克服する案が望まれる

議論の背景

現在、日本の税制をめぐって複数の重要課題が同時に議論されています。その中心にあるのが「財源確保」の問題です。

ガソリン暫定税率の廃止については、今年末(2025年12月31日)に廃止することで与野党6党が2025年10月31日に正式合意に至りました。廃止による税収減は年間で1.5兆円とも言われていますが、代替財源の確保策は決まっておらず、議論は先送りになっています。

年収の壁の解消も重要課題です。「103万円の壁」については、給与所得控除の最低金額の引き上げと、基礎控除の引き上げにより「123万円の壁」に引き上げられましたが、更なる引き上げが検討されています。こちらについても、相当規模の財源が必要となります。

さらには物価高対策としての消費税引き下げ議論もあり、いずれの施策についても代替財源の確保が課題となっています。

超富裕層への課税強化の必要性

こうした財源確保の議論の中で注目されているのが、「1億円の壁」と呼ばれる税制の不公平性です。所得が高いほど税負担率も高くなるべき累進課税制度において、超富裕層の税負担率が逆に低下するという矛盾が長年指摘されてきました。

この問題に対処するため、政府は2023年度税制改正で「ミニマムタックス(極めて高い水準の所得に対する負担の適正化)」を導入し、2025年1月から適用を開始しました。しかし、これだけでは「1億円の壁」の完全な解消には至らず、さらなる金融所得課税の見直しが必要との声が高まっています。

「1億円の壁」と「ミニマムタックス」

「1億円の壁」とは、年間所得が1億円を超えるあたりを境に、所得税の実効税率(所得に対する税負担の割合)が低下する現象を指します。

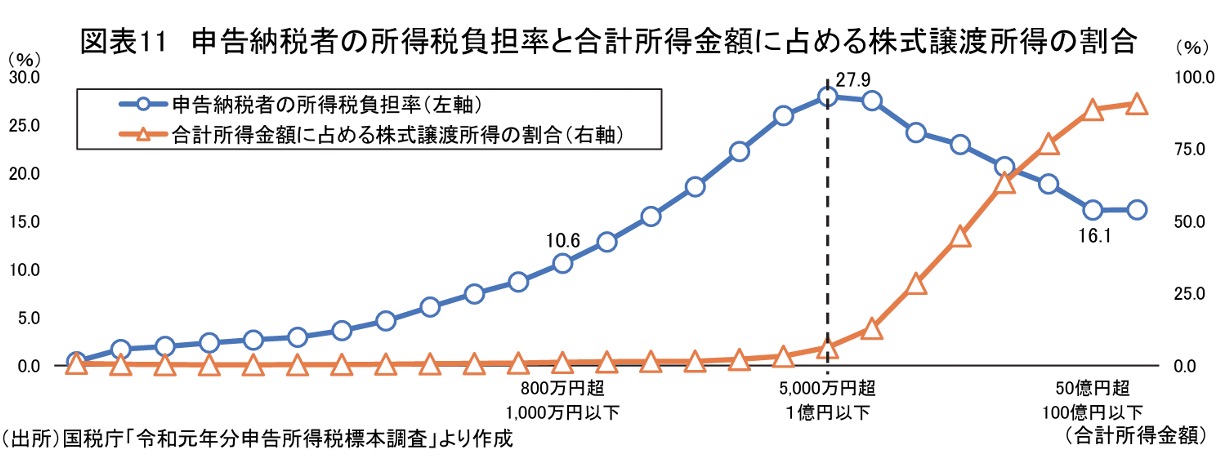

参議院調査室が2020年のデータに基づいて2022年2月に公表した資料(下図)によると、申告納税者の所得税負担率は所得1億円でピークの約27.9%に達した後、所得が増えるほど負担率が下がり、所得100億円では約16%程度まで低下しています。本来、累進課税制度では所得が増えるほど税負担率も上がるはずですが、超富裕層では真逆の現象が起きているのです。

参議院調査室作成資料「立法と調査442号(令和4年2月4日)特集:予算・税制/決算」

「令和4年度税制改正の概要-成長と分配の好循環に向けた税制改正-」より引用

なぜこのようなことが起こるのかというと、上の図のオレンジ色の線のように超富裕層においては、合計所得金額に占める株式譲渡所得の割合が高くなっているためです。

所得税の実効税率が下がる理由

この逆転現象が生じる理由は、日本の税制における「所得の種類による税率の違い」にあります。

給与所得や事業所得は、所得が増えるほど税率が上がる超過累進課税が適用され、最高税率は45%(課税所得4,000万円以上)です。これに住民税10%を加えると、最高で55%の税率となります。

一方、株式譲渡益(株式の売却による利益)や配当所得などの金融所得は、所得金額に関わらず一律20%(所得税15%+住民税5%、復興特別税含まず)の税率で課税される「申告分離課税」が適用されます。

つまり、給与所得中心の人は所得が増えるほど税負担率が上がりますが、金融所得の割合が高い超富裕層は、どれだけ所得が増えても金融所得部分は20%の税率で済むため、全体の実効税率が下がってしまうのです。

ミニマムタックス

超富裕層における負担の適正化のために2025年1月より導入された制度が「ミニマムタックス」です。

この制度は、合計所得金額から3.3億円の控除を行なった金額に、税率22.5%をかけた金額が、ミニマムタックス適用前の所得税額を超えた場合に、その差額を納税してもらうものです。

追加納税額を式で表すと以下のようになります。

追加納税額 = (合計所得金額 – 3.3億円) x 22.5% – 通常の所得税額

給与所得や事業所得がなく、所得が全て金融所得(譲渡所得や配当所得等)であった場合、通常の所得税率は15%なので、以下の等式が成り立つことになります。復興特別税を考慮せず、合計所得金額をIと置いてみます。

追加納税額 = (I – 3.3億円) x 22.5% – I x 15%

追加納税額を支払わなければならない場合は、以下の不等式が成り立ちます。

(I – 3.3億円) x 22.5% > I x 15%

この式をIで解くと以下になります。

I > 9.9

金融所得しかない場合は、合計所得が9.9億円以上の場合に追加納税が必要となることがわかります。

実際には金融所得しかないわけでないので、このミニマムタックスで追加納税を行う対象者は、年間の合計所得金額が30億円を超える人とされています。

対象となる人数、およびミニマムタックスによる所得税の増収額は正式には公表されていないようですが、大和総研の試算によれば、課税対象者は200人台、税収増は年300億~600億円程度のようです。

- 大和総研「超富裕層に税率22.5%のミニマムタックスを導入」

- 大和総研「超富裕層に税率22.5%の ミニマムタックスを導入」(PDF資料)

金融所得課税の仕組み

日本の金融所得課税は「申告分離課税」という制度を採用しています。これは、金融所得を給与所得などの他の所得と合算せず、分離して一律の税率で課税する方式です。

金融所得には主に以下の2種類があります。

- 譲渡所得

株式や投資信託を売却した際の利益です。上場株式の譲渡所得は申告分離課税が適用されます。 - 配当所得

株式や投資信託から得られる配当金や分配金です。上場株式の配当は総合課税、申告分離課税または申告不要制度を選択できます。総合課税を選択した場合は配当控除が適用され、所得水準によっては税負担が軽減される場合があります。

現在の税率は20%で、その内訳は以下の通りです(復興特別税を考慮せず)。

- 所得税:15%

- 住民税:5%

この税率は、所得が100万円でも100億円でも変わりません。

金融所得に対して一律の税率を適用する理由には、歴史的背景と政策的意図があります。

投資促進の観点:株式市場への資金流入を促し、企業の資金調達を円滑にするため、投資家に対する税負担を軽減する狙いがあります。税率が高すぎると投資意欲が減退し、経済成長の阻害要因になるという考え方です。

二重課税の調整:企業は法人税を支払った後の利益を配当として株主に分配します。その配当に高い税率をかけると、実質的に二重課税となるため、一定の配慮が必要という議論があります。

国際競争力の維持:他国の金融所得課税率と比較して、極端に高い税率を設定すると、富裕層や投資資金が海外に流出するリスクがあります。

ちなみに、日本の20%は、各国と比較して中程度の水準です。ただし、アメリカやイギリスでは、高所得者ほど税率が上がる累進的な仕組みもあり、単純な比較は困難です。

金融所得課税を変更する際には、上記のような点を考慮する必要があります。

- 財務省「金融・証券税制に関する資料」

- 国税庁「金融所得課税の一体化に向けての論点と在り方」

- 金融庁「金融所得課税の一体化」

- 日本証券業協会「金融所得の実態に関する分析」

金融所得課税の改正の方向性

ミニマムタックスは超富裕層のみを対象した措置なので、「1億円の壁」の本質的な解消には至っていません。今後、以下のような改正案が議論される可能性があります。

なお、ここで挙げている案は政府の正式な検討案ではなく、専門家や野党、メディアで議論されている内容、および筆者の分析に基づく可能性を示しています。

金融所得課税の累進化: 現在の一律20%から、所得水準に応じて段階的に税率を上げる累進課税への移行です。例えば、年間金融所得が一定額を超える部分について、25%、30%といった高い税率を適用する案が考えられます。

税率の一律引き上げ: すべての金融所得に対する税率を、例えば25%や30%に引き上げる案です。シンプルですが、一般投資家への影響も大きくなり、採用される可能性は低いと思います。

高額所得者への上乗せ課税: ミニマムタックスと同様の考え方で、一定以上の金融所得がある場合に追加課税を行う仕組みです。「1億円の壁」解消に向けて、対象者を増やす案が出てくる可能性が高いと考えられます。

税制改正においては、「公平性」と「経済活力」のバランスが重要です。

ミニマムタックスのように超富裕層に的を絞った課税強化は、一般投資家への影響を最小限に抑えつつ、税負担の公平性を改善する合理的なアプローチと言えます。大和総研の分析でも、「今後さらに対処が必要な場合は、ミニマムタックスの対象者や税率を調整すればよく、中間層を含めた金融所得税率の一律引き上げを行う必要性は低くなる」と指摘されています。

一方で、ミニマムタックスだけでは「1億円の壁」の完全な解消には不十分です。今後、税率の累進化や対象範囲の拡大など、段階的な改正が議論されていく可能性があります。その際には、NISA枠の拡充など、一般投資家の資産形成を支援する施策との組み合わせが重要になるでしょう。

まとめ

「1億円の壁」の問題と金融所得課税の見直しは、「公平性」と「経済活力」という、時に相反する2つの価値のバランスをどう取るかという難しい課題です。

税負担の公平性を追求しすぎれば、投資意欲が減退し、経済成長を阻害する可能性があります。一方、投資優遇を重視しすぎれば、所得格差が拡大し、税制への信頼が損なわれます。

税制改正の目的は「公平で持続可能な社会の実現」にあります。私たち一人ひとりが税制に関心を持って、今後の議論を見守るようにしましょう。

最後までお読みいただき、ありがとうございます。

1級ファイナンシャルプランニング技能士

CFP®️認定者

1級DCプランナー