2025年10月、高市早苗自民党新総裁が「給付付き税額控除」の導入に向けた議論を党内で進める方針を示したことで、この制度が改めて注目を集めています。また、自民・公明・立憲民主の3党が制度設計に向けた協議体を設置することで合意し、実現に向けた動きが本格化しています。

しかし、「給付付き税額控除」という言葉を初めて耳にする方も多いのではないでしょうか。本記事では、この制度の基本的な仕組みから導入に向けた課題までわかりやすく解説します。

- Yahoo!ニュース「高市氏、給付付き税額控除の議論指示へ」

- 朝日新聞「「給付付き税額控除」めぐり自公立が初協議 海外事例参考に制度設計」

- 給付付き税額控除は、減税と給付を組み合わせることで、低所得者層にも確実に支援が届く仕組み

- 物価高対策や消費税の逆進性対策、ワーキングプアへの支援など、さまざまな観点から導入が期待されている

- 実現に向けては、正確な所得・資産の把握、マイナンバー制度の活用、執行体制の整備、財源の確保など課題が多い

「給付付き税額控除」とは

給付付き税額控除とは、所得税から一定額を控除(差し引き)し、所得が低く控除しきれなかった部分については現金で給付するという、減税と給付を組み合わせた制度です。欧米諸国では導入実績もあり、低・中所得者層への効果的な支援策となっています。

日本の現在の税制では、税額を軽減させる控除として、所得控除と税額控除という仕組みがあります。まずはこの仕組みを解説します。

総合課税における所得税を算出するまでの流れは、以下のようになっています。

給与収入に対しては、給与所得控除という必要経費に相当する金額を差し引いて所得を算出します。

さまざまな個人の事情(扶養する家族の有無など)を「所得控除」によって反映し、課税所得を算出します。

総合課税では、所得が多いほど税率が高くなる、超過累進課税制度が採用されています。

住宅ローン控除は、代表的な「税額控除」です。

上記の税額計算の流れについては、「サラリーマン向け税金 基本のキ!!」の投稿で詳しく説明しているのでそちらも参照してみてください。

「所得控除」も「税額控除」も税額を軽減させる効果を持ちますが、所得控除が所得を上回る場合や、税額控除が税額を上回る場合は、税額がゼロになるだけで、マイナスになる訳ではありません。

税額がマイナスになった場合、このマイナスになった分を給付に回すという制度が、「給付付き税額控除」です。

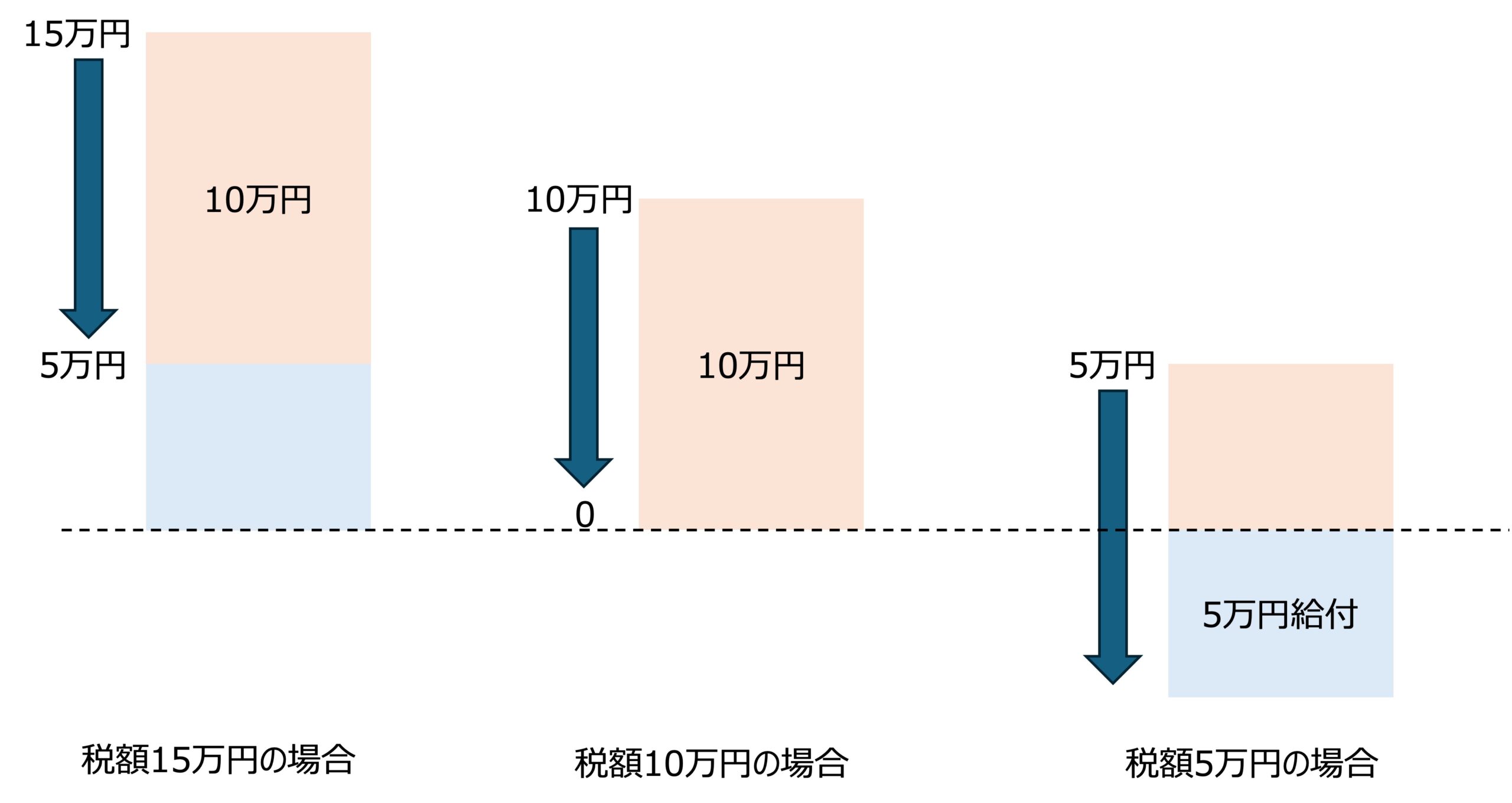

どのような制度なのか、10万円の給付付き税額控除が行われた場合で確認してみましょう。

- 税額が15万円の場合は、10万円の税額控除により税額が5万円に減額されます

- 税額が10万円の場合は、10万円の税額控除により税額がゼロになります

- 税額が5万円の場合は、10万円の税額控除により5万円が給付されることになります

上記のように、従来の所得控除や税額控除では恩恵を受けにくかった低所得者層にも、確実に支援が届く仕組みになっているのが最大の特徴です。

給付付き税額控除を行う場合の課題

生活困窮者への給付を行う場合、従来から利用されているのが住民税非課税世帯を対象にする方法です。住民税非課税世帯を対象とすることについては、別の投稿「住民税非課税世帯って全世帯の何割?給付金は機能してるの?!」にて詳しく解説していますので、そちらも参照いただければと思います。

高市自民党新総裁は、「給付付き税額控除は実施に時間がかかる」と発言されているようですが、制度化に向けた課題にはどのようなものがあるのでしょうか。

- 世帯単位の所得の算定

- 資産性所得の合算

- 資産要件

上記の主な課題について、ひとつひとつ確認していきます。

世帯単位の所得の算定

まず、給付付き税額控除を個人単位で行うのか、世帯単位で行うのかを決める必要があります。

夫が高収入で、妻が無収入の場合、個人単位にすると妻に支給が発生することになるため、世帯単位で行うことの方が合理的と考えられますが、現状世帯所得を正確に把握することができないという課題があります。

また、世帯の定義をどのように行うかという課題も存在します。両親と同居している息子夫婦を考えた場合、一世帯では給付対象にならないが、世帯を分離すると給付対象となる場合などです。

世帯単位の給付付き税額控除の実現には、すべての人の所得を正確に把握すること、および個人をどのように世帯に紐付けるかという仕組みの構築が必要になります。

資産性所得の合算

前の章で説明したとおり、給付付き税額控除は総合課税の所得に対して行われます。このため、給与所得や事業所得などの総合課税の所得が少なく、分離課税である上場株式等の譲渡所得や配当所得がたくさんある人に対しても、給付が行われてしまう問題があります。

この課題に対しては、確定申告時に分離課税の所得に対しても申告するように制度変更を行うこと、その申告を容易にするために証券会社の口座情報がマイナンバーを通じて連携されることなどが必要になります。

資産要件

生活困窮者に対して給付を行うという前提の場合、収入(所得)が少ないが資産が多い資産家を対象から外す必要があります。

例えば一定以上の資産を保有している人を対象から除外する場合、資産額(負の資産である負債も含む)の正確な把握が必要になります。また、資産を金融資産だけで判断するのか、不動産等の現物資産も含めるのかなども論点になります。

理論的には資産要件を設けることが妥当でも、資産の把握は難易度が高く、不動産登記情報、金融機関の口座情報、有価証券保有状況など、膨大なデータを統合する必要があり、実現ハードルは相当高いものと思います。

まとめ

給付付き税額控除は、減税と給付を組み合わせることで、低所得者層にも確実に支援が届く仕組みです。海外では既に導入され、成果を上げている国も多くあります。

日本でも、物価高対策や消費税の逆進性対策、ワーキングプアへの支援など、さまざまな観点から導入が期待されています。2025年には与野党による具体的な協議が始まり、制度設計に向けた動きが本格化しています。

しかし、実現に向けては正確な所得・資産の把握、マイナンバー制度の活用、執行体制の整備、財源の確保など、クリアすべき課題が山積しています。これらの課題にどう対応していくかが、制度の実効性を左右する重要なポイントとなります。

最後までお読みいただき、ありがとうございます。

1級ファイナンシャルプランニング技能士

CFP®️認定者

1級DCプランナー